صندوق درآمد ثابت همانطور که از نامش پیداست نوعی از سرمایهگذاری است که سود ثابتی را در قالب درآمد، میان سرمایهگذاران علاقهمند به سرمایهگذاری کمریسک و مطمئن خود توزیع میکند. عموماً میزان درآمد حاصل از سرمایهگذاری در این صندوقها پیشبینی شده و طبق برنامه زمانبندی مشخصی (ماهانه، سهماهه، ششماهه و یا سالانه و..) پرداخت خواهد شد.

مهمترین ویژگیهای صندوقهای با درآمد ثابت عبارتند از:

- ایجاد درآمد پایدار برای سرمایهگذاران؛

- نداشتن ریسک از دستدادن سرمایه؛

- پرداخت سودهای مناسب و معمولاً بالاتر از نرخ سپردههای بانکی؛

- مدیریت سرمایه با تکیه بر دانش و تجربه تیمی از تحلیلگران و معاملهگران متخصص بهجای مدیریت با تکیه بر دانش شخصی؛

- برخورداری از سود روزشمار؛

- برخورداری از سود بدون نرخ شکست؛

- معاف از مالیات بودن درآمد حاصل از سرمایهگذاری در صندوقها؛

صندوقهای با درآمد ثابت مناسب چه کسانی است؟

صندوق درآمد ثابت برای طیفهای مختلفی از افراد جامعه مانند بازنشستگان، اهالی سفر، ورزشکاران، دانشجویان، بانوان، فرزندان و… مناسب هستند. همچنین برای دارندگان مشاغل گوناگونی نظیر پزشکان، مهندسان و مدیران با شرایط زیر، انتخاب خوبی خواهد بود.

- به دنبال حفظ سرمایه و دریافت درآمد پایدار هستند.

- به دنبال دریافت سود بالاتر از سپردههای بانکی هستند.

- تمایل به پذیرش ریسک بالایی ندارند.

- بهسرعت نقدشدن واحدهای سرمایهگذاری اهمیت میدهند.

در مجموع تمامی افراد به دنبال یک سرمایهگذاری با برخورداری از ویژگیهای فوق میتوانند مخاطب این نوع از صندوقها باشند.

درآمد ثابت چیست؟

درآمد پایدار و متناوبی است که میتواند از منابع مختلفی مانند حقوق و دستمزد، اجاره ملک یا خودرو، درآمد حاصل از سرمایهگذاری، مستمری و بازنشستگی و سایر منابع مشابه به دست آید. مقصود از درآمد ثابت اشاره به این نکته است که این درآمد معمولاً بهصورت منظم و در دورههای زمانی مشخصی واریز شده و نوسانات و تغییرات زیادی متوجه آن نمیشود.

درآمد ثابت با فراهم ساختن یک مجرای مستقل و قابلاطمینان، به افراد و سازمانها امکان میدهد تا برنامهریزی مالی دقیقتری برای هزینهها و نیازهای روزمره خود انجام دهند. همانطور که در بالا اشاره شد این درآمد ممکن است از منابع یکتایی باشد؛ مانند حقوق یک کارمند، یا از ترکیب چند منبع ایجاد شود. کسانی که در برنامههای مالی خود از مدل درآمدی درآمد ثابت بهره میبرند، عموماً پایه مالی استوارتری در برنامهریزیهای مالی زندگیشان دارند و شرایط زندگی امروز و آینده برایشان مطلوبتر خواهد بود.

بیشتر بخوانید: لیست بهترین صندوق های با درآمد ثابت

سود صندوقهای با درآمد ثابت بیشتر است یا سپردهگذاری در بانکها؟

در بسیاری از موارد، بازدهی صندوقهای با درآمد ثابت نسبت به سود سپردهگذاری در بانکها بیشتر است. زیرا صندوقهای با درآمد ثابت عموماً سرمایهگذاریهایی را انجام میدهند که درآمد آنها نسبت به درآمد اعطای تسهیلات بانکها بیشتر است. همچنین، صندوقهای با درآمد ثابت معمولاً از سبد متنوعی از اوراق بهادار تشکیل شدهاند که به طور معمول باعث کاهش ریسک و افزایش درآمد خواهد شد.

بااینحال، باید توجه داشت که بازدهی صندوقهای درآمد ثابت و سود سپردهگذاری در بانکها تحتتأثیر عوامل متعددی قرار میگیرند و میزان سود قابل دریافت از هر کدام ممکن است در طول زمان تغییر کند. در نظام مالی هر کشور، نرخ بهره بانکی عموماً پایهای برای تعیین نرخ بهره تسهیلات و سود سپردههای بانکی است. از طرف دیگر، بازدهی صندوقهای درآمد ثابت معمولاً باتوجهبه سود اوراق بهاداری که در آن سرمایهگذاری میشود و سایر عملیات نظیر سودهای سرمایهای ناشی از افزایش قیمت سهام و دیگر اوراق بهادار تعیین میشود. همچنین، عواملی مانند شرایط بازار و عملکرد بانکها و صندوقها و… بر میزان سودهای پرداختی به سرمایهگذاران اثرگذار خواهند بود.

بهتر است قبل از سرمایهگذاری، شرایط و عوامل مرتبط با هر گزینه را بهدقت مورد بررسی قرار دهید و نیازمندیها و هدفهای خود را در نظر بگیرید.

میزان بازدهی صندوق درآمد ثابت

میزان بازدهی صندوق با درآمد ثابت به عوامل مختلفی بستگی دارد. این عوامل متأثر از نوع سرمایهگذاریهای در حال انجام صندوق، اوراق بهادار خریداری شده توسط تیم سرمایهگذاری صندوق، شرایط بازارهای مالی، نرخ بهره بانکی، نرخ تورم، سیاستهای پولی و اقتصادی در کشور و… است.

صندوقهای با درآمد ثابت عموماً در اوراق بهادار با درآمد ثابت مانند اسناد خزانه، اوراق تسهیلات مسکن و سایر اوراق بهادار مشابه سرمایهگذاری میکنند. نرخ بازده صندوقهای با درآمد ثابت در اصل بر پایه نرخ بهره ثابتی که از اوراق بهادار حاصل میشود، تعیین میشود.

شرایط بازار پول نیز تأثیر زیادی بر بازدهی صندوقهای درآمد ثابت دارد. در شرایطی که نرخ بهرههای بانکی کاهش یابد، میزان بازدهی صندوقها نیز معمولاً کاهش مییابد و برعکس.

سرعت نقدشوندگی صندوقهای با درآمد ثابت

سرعت نقدشوندگی (نقدشدن داراییها) در صندوقها به چند عامل بستگی دارد که در ادامه به آنها اشاره میشود:

- روزهای کاری صندوق: هرچه روزهای کاری صندوق جهت انجام فعالیت صدور و ابطال بیشتر باشد، میتواند به افزایش سرعت نقدشوندگی صندوق کمک کند. صندوق با درآمد ثابت اوج ملت علاوه بر روزهای شنبه تا چهارشنبه در روزهای پنجشنبه نیز فعالیت مینماید.

- ساعات کاری صندوق: هرچه بازه زمانی جهت انجام صدور و ابطال در صندوق بیشتر باشد نیز نقدشوندگی آن نیز بیشتر است. در حال حاضر سرمایهگذاری در صندوق با درآمد ثابت اوج ملت، شنبه تا پنجشنبه از ساعت ۷:۳۰ الی ۲۳:۵۹ امکانپذیر است.

- مواعد اعلامی پرداخت وجوه حاصل از ابطال: هر چه دفعات پرداخت وجوه حاصل از ابطال در روز بیشتر باشد، آن صندوق از نقدشوندگی بالاتری برخوردار است. مواعد پرداخت صندوق اوج ملت در حال حاضر طی ۴ نوبت در روز میباشد که میتوانید جدول زمانی آن را در اینجا ببیند.

- روش انتخابی جهت واریز وجوه حاصل از ابطال: برخورداری از برخی از روشها به نقدشدن وجوه سرعت بیشتری خواهد داد؛ مثلاً در سامانه فراسود ملت برخورداری از حساب بانک ملت و فعال نمودن آن در سامانه سجام میتواند به بالابردن سرعت نقدشوندگی کمک کند. در غیر این صورت پرداختیها مشمول چرخه پرداخت بینبانکی گردیده و ممکن است در زمانی متفاوت از زمانهای اعلامی صورت پذیرد.

ویژگیهای صندوقهای سرمایهگذاری با درآمد ثابت

- بازدهی مطمئن: یکی از ویژگیهای اصلی صندوقهای با درآمد ثابت، ایجاد بازدهی مطمئن برای سرمایهگذاران است. این صندوقها معمولاً بهمنظور ایجاد درآمد ثابت برای سرمایهگذاران طراحی شدهاند و سودهای حاصل از سرمایهگذاری در صندوق بهصورت منظم، معمولاً ماهانه یا سالیانه به سرمایهگذاران پرداخت شده یا به ارزش واحدهای سرمایهگذاری آنها افزوده میشود.

- مدیریت حرفهای: صندوقهای با درآمد ثابت معمولاً تحت مدیریت تیمهای حرفهای قرار دارند که تجربه و تخصص کافی در زمینه مدیریت سرمایه و انتخاب گزینههای مناسب سرمایهگذاری دارند. این تیمها معمولاً با تحلیل بازار، ارزیابی ریسک و مدیریت سبد سرمایهگذاری (پرتفوی سرمایهگذاری)، سعی میکنند سودآوری صندوق را به حداکثر برسانند و همزمان در جهت حفظ سرمایه و کاهش ریسک سرمایهگذاران تلاش کنند.

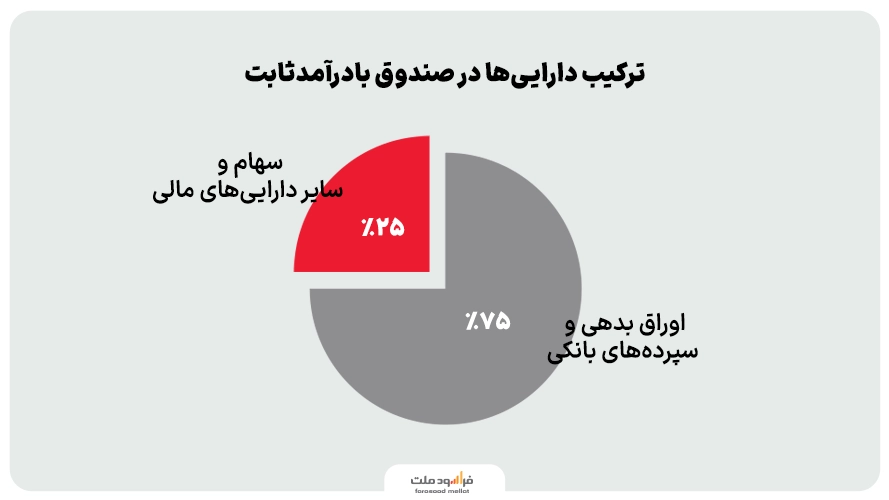

- سبد سرمایهگذاری متنوع: صندوقهای برتر درآمد ثابت، منابع صندوق را در سبد متنوعی از داراییها سرمایهگذاری میکنند که میتواند شامل انواع اوراق بهادار، سهام، سپردههای بانکی و… باشند.

- سرمایهگذاری کمریسک یا بدون ریسک:تنوع سبد سرمایهگذاری صندوق باعث کاهش ریسک سرمایهگذاری و کسب سود در شرایط مختلف بازار سرمایه میشود.

- شفافیت و اطلاعرسانی: صندوقهای درآمد ثابت معمولاً در ارائه اطلاعات شفاف از عملکرد صندوق تأکید دارند. اطلاعات مذکور در پرتال صندوق، سامانههای سرمایهگذاری مربوط به صندوق، سامانه اطلاعرسانی ناشران «کدال»، سایت مرکز پردازش اطلاعات مالی ایران «فیپیران» و… منتشر میگردد. این شفافیت و اطلاعرسانی در ارائه اطلاعات و آمار، به سرمایهگذاران کمک میکند تا بهترین تصمیمگیری را درباره سرمایهگذاری خود انجام دهند. این اطلاعات شامل مواردی مانند میزان ارزش خالص داراییها، تعداد واحدهای سرمایهگذاری، قیمت صدور، ابطال و آماری، مدیران سرمایهگذاری، بازده صندوق، ترکیب داراییهای صندوق، ترکیب صنایع در سبد سرمایهگذاری و… است.

- نقدشوندگی: نقدشوندگی خصوصاً در شرایط اضطراری اهمیت ویژهای خواهد داشت. تبدیلشدن سریع واحدهای سرمایهگذاری به پول نقد ویژگیای است که عموم صندوقهای سرمایهگذاری از آن برخوردارند. بهصورت میانگین واحدهای صندوقهای سرمایهگذاری از کمتر از یک ساعت تا دو تا سه روز کاری بعد نقد میشوند و به نسبت به سایر داراییها نظیر ملک، خودرو، طلا و… سرعت بهتری در نقدشدن سرمایه گذاری دارند. این به معنای این است که سرمایهگذاران میتوانند در زمانهای لازم وجوه سرمایهگذراری شده خود را بدون مشکل دریافت کنند.

- حفظ اصل سرمایه: صندوقهای با درآمد ثابت معمولاً به دنبال حفظ اصل سرمایه هستند. این صندوقها با سرمایهگذاری در اوراق بهادار با ریسک کمتر، تلاش میکنند تا ارزش سرمایه سرمایهگذاران را حفظ کنند و خطرات ناشی از نوسانات بازار را کاهش دهند.

- عدم وابستگی به عملکرد بازار بورس: صندوقهای با درآمد ثابت معمولاً کمتر وابسته به شرایط بازار سرمایه هستند. اگر بازار سرمایه بهطور کلی وضعیت نامساعدی داشته باشد، این نوع از صندوقها در مقایسه با صندوقهای سهامی و مختلط، کمترین کاهش در میزان بازدهی را خواهند داشت.

- بازدهی مناسب: صندوقهای با درآمد ثابت معمولاً از نرخ بازدهی بالاتر از سپردههای بانکی برخوردارند واقعیت این است که این صندوقها مورد توجه بسیاری از سرمایهگذاران خصوصاً در شرایط تورمی و نامساعد بازار سرمایه بودهاند. اما برای سرمایهگذارانی که به دنبال سود بالاتر و پذیرش ریسک بالاتر هستند جذابیت کمتری داشته است.

- ضامن نقدشوندگی: برخورداری از ضامن نقدشوندگی که مزیت ویژه تعداد محدودی از صندوقهای با درآمد ثابت است، میتواند برای سرمایهگذاران اطمینان خاطر ایجاد کند که درصورتیکه صندوق از منابع کافی جهت بازپرداخت وجوه برخوردار نباشد، ضامن متعهد به پرداخت به سرمایهگذاران خواهد بود.

ضامن نقدشوندگی صندوقهای سرمایهگذاری اوج ملت، اندوخته ملت و آتیه ملت بانک ملت میباشد. لازم به ذکر است در حال حاضر بیشتر صندوقهای با درآمد ثابت بازار سرمایه، ضامن نقدشوندگی ندارند.

نحوه واریز سود در صندوقهای درآمد ثابت

در صندوقهای با درآمد ثابت اوج ملت و اندوخته ملت ماهانه در« اولین روز کاری هر ماه» سودها واریز میگردد. سودها در شش ماهه اول سال بصورت ۳۱ روزه و در نیمه دوم سال بصورت ۳۰ روزه پرداخت میگردد. به استثنای اسفند ماه که بدلیل تعطیلات نوروز (یکم تا چهارم فروردین) در ابتدای هفته آخر اسفندماه پرداخت میگردد.

سود پرداختی به سرمایهگذاران بابت ماندگاری کمتر از یک ماه با توجه به قیمت صدور، ابطال و متناسب با تعداد روز ماندگاری در صندوق محاسبه و پرداخت میگردد.

یک پاسخ

منظور از واحد سرمایه گذاری در صندوق درامد ثابت چیه؟

لطفا توضیح بدید ممنون