دانستن تفاوت بین نرخ سود اسمی و نرخ سود موثر برای افراد و کسبوکارها میتواند مهم باشد، زیرا این تفاوتها میتواند بر هزینهها و درآمدهای مالی آنها موثر باشد. با دانستن تفاوت بین این نرخ سود، افراد و کسبوکارها میتوانند بهتر برنامهریزی کنند و مدیریت بهتری بر هزینهها و درآمدهای خود داشته باشند. این آگاهی به آنها کمک میکند تا با بهرههای غیرقابل انتظاری مواجه نشوند و با آگاهی از میزان سودهای دریافتی استراتژیهای مالی مناسب و تصیمات هوشمندانهتری اتخاذ کنند. در ادامه به برخی از دلایل اهمیت دانستن این تفاوتها پرداخته میشود:

تصمیمگیری آگاهانه در مسیر سرمایهگذاری

- تعیین بازده واقعی: درک تفاوت بین نرخ سود اسمی و موثر به سرمایهگذاران کمک میکند تا بازده واقعی سرمایهگذاریهای خود را محاسبه کنند و گزینههای مختلف را به درستی مقایسه کنند.

- مقایسه فرصتهای سرمایهگذاری: با دانستن نرخ سود موثر، میتوانید به طور دقیقتر فرصتهای مختلف سرمایهگذاری را مقایسه کرده و بهترین تصمیم را بگیرید.

مدیریت هزینههای وامها

- محاسبه هزینه واقعی وامها: فهم نرخ سود موثر به شما کمک میکند تا هزینه واقعی وامها را متوجه شوید.

- جلوگیری از هزینههای اضافی: با دانستن نرخ بهره موثر، میتوانید از پرداخت هزینههای غیرمنتظره و بهرههای بالا جلوگیری کنید و وامهایی با شرایط بهتر را انتخاب کنید.

برنامهریزی مالی دقیقتر

- بودجهبندی و مدیریت مالی: آگاهی از نرخ سودها به شما کمک میکند تا برنامهریزی مالی دقیقتری داشته باشید و بتوانید بودجه خود را بهینه مدیریت کنید.

- پیشبینی دقیقتر جریان نقدی: با دانستن نرخ سودها، میتوانید جریانهای نقدی آینده را دقیقتر پیشبینی کنید و برای مخارج آینده بهتر برنامهریزی کنید.

درک بهتر تبلیغات شرکتهای مالی

- شناسایی تبلیغات گمراهکننده: مؤسسات مالی ممکن است از نرخ سود موثر برای جلب توجه استفاده کنند، در حالی که نرخ سود اسمی ممکن است کم باشد. آگاهی از این تفاوت به شما کمک میکند تا تحت تأثیر تبلیغات گمراهکننده قرار نگیرید.

- مذاکره بهتر با مؤسسات مالی: با داشتن دانش کافی درباره نرخهای سود، میتوانید بهتر با بانکها و مؤسسات مالی مذاکره کنید و شرایط بهتری برای وامها و سرمایهگذاریها کسب کنید.

کاهش ریسک و کسب سود بیشتر

- بهینهسازی سرمایهگذاریها: با درک تفاوت نرخها، میتوانید سرمایهگذاریهای خود را بهینه کنید و بازده بیشتری از سرمایهگذاریها به دست آورید.

- کاهش ریسک مالی: آگاهی از نرخها به شما کمک میکند تا ریسکهای مالی خود را کاهش دهید و تصمیمات مالی آگاهانهتری بگیرید.

ارتقای دانش مالی و افزایش توانمندیهای شخصی

- آموزش و ارتقای مهارتهای مالی: دانستن تفاوتهای نرخ سودها به شما کمک میکند تا مهارتهای مالی خود را افزایش دهید و بتوانید در موقعیتهای مختلف مالی تصمیمات بهتری بگیرید.

- استقلال مالی بیشتر: با داشتن دانش کافی درباره نرخ سودها، میتوانید تصمیمات مالی مستقلتری بگیرید و به مرور زمان به استقلال مالی بیشتری دست یابید.

سود اسمی (Nominal Interest Rate) چیست؟

سود اسمی به نرخ سودی اطلاق میشود که بانکها یا موسسات مالی به سرمایهگذاران اعلام میکنند. این نرخ به صورت دورهای و به صورت درصدی از مبلغ سرمایهگذاری تعیین میشود. به عبارت دیگر این نرخ سود بدون توجه به سود مرکب (تعداد دفعاتی که سود در سال سرمایهگذاری و به اصل سرمایه اضافه میشود ارائه میشود به عنوان مثال، اگر نرخ سود اسمی یک صندوق سرمایهگذاری 25% در سال باشد، به این معنی است که آن صندوق ۲۵% سود سالانه به سرمایه گذاری شما پرداخت خواهد کرد.

سود اسمی چگونه محاسبه میشود؟

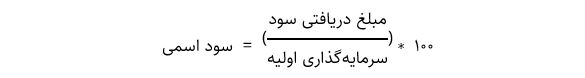

برای محاسبه سود اسمی، فرمول زیر را به کار میبریم:

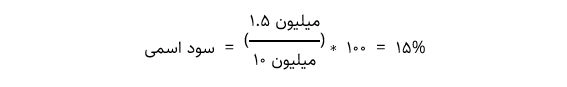

مثال:

فرض کنید شما یک سرمایهگذاری به ارزش ۱۰ میلیون تومان در یک بانک دارید و این بانک به شما سود سالانه ۱.۵ میلیون تومان پرداخت میکند.

سود موثر (Effective Interest Rate) چیست؟

سود موثر نرخ واقعی سودی است که شما از سرمایهگذاری خود بدست میآورید. این مفهوم نرخ سودی است که با در نظر گرفتن هزینهها و با احتساب ترکیب سودهای دورهای مربوط به سرمایهگذاری، به دست میآید. نرخ سود موثر همیشه بزرگتر از نرخ سود اسمی است.

سود موثر چگونه محاسبه میشود؟

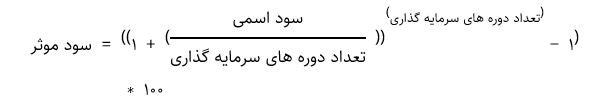

برای محاسبه سود موثر، از فرمول زیر استفاده میشود:

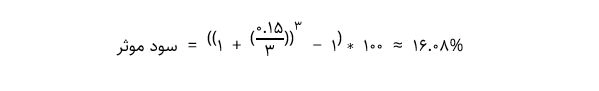

مثال:

اگر سود اسمی بانک شما ۱۵% باشد و شما سه سال سرمایهگذاری کنید، آنگاه سود موثر به صورت زیر محاسبه میشود:

کسب بیشترین سود؛ در سامانه فراسود ملت

سرمایهگذاران جهت دریافت بیشترین سود حاصل از سرمایهگذاری در صندوق اوج ملت و اندوخته ملت میتوانند نسبت به فعالسازی گزینه «سرمایهگذاری مجدد سود تقسیمی» در سامانه فراسود ملت اقدام نمایند. در نتیجه این اقدام سود حاصل از سرمایهگذاری ایشان در صندوقها مجددا سرمایه گذاری شده و سود موثر سالانه برایشان محقق خواهد شد.

راهنمای فعال سازی سرمایه گذاری مجدد در سامانه فراسود ملت

مطابق شکل زیر وارد سامانه فراسود ملت شده و گزینه سرمایهگذاری مجدد سود تقسیمی را انتخاب نمایید.در ادامه لازم است علاوه بر تیک «مجوز صدور از محل تقسیم سود»، درصد مورد نظر برای انجام عملیات سرمایهگذاری مجدد در صندوق انتخابی را مشخص نمایید.

جمع بندی

در مجموع، شناخت تفاوت بین نرخ سود اسمی و موثر برای تصمیمگیریهای مالی، مقایسهها، تحلیلهای اقتصادی اهمیت حیاتی دارد. این دانش به شما کمک میکند تا تصمیمات مالی آگاهانهتر و هوشمندانهتری بگیرید، هزینههای اضافی را کاهش دهید، و بهرهوری مالی خود را افزایش دهید. با داشتن این اطلاعات، میتوانید بهبودهای قابل توجهی در مدیریت مالی و سرمایهگذاریهای خود ایجاد کنید و در بلندمدت به موفقیت مالی بیشتری دست یابید