در این مطلب پرکاربردترین اصطلاحات و مفاهیم بورسی را به زبان روان و ساده توضیح دادهایم.

شاخص بورس چیست؟

برای تحلیل عملکرد بخش های مختلف بازار سرمایه، شاخص های متعددی معرفی شدهاند در ادامه رایجترین این شاخصها را معرفی خواهیم کرد.

شاخص کل بورس (شاخص قیمت و بازده نقدی)

پرکاربردترین شاخص، شاخص بورس یا TEDPIX است. برای سنجش عملکرد کلی بازار از این شاخص استفاده می شود. TEDPIX مختصر شده عبارت Tehran Exchange Divedend and Price Index است که به معنای شاخص قیمت و بازدهی نقدی بورس اوراق بهادار تهران است.

همانطور که از نام این شاخص پیداست، به کمک این شاخص میتوانیم بازده سهام بورسی را توسط مجموع سود حاصل از تغییرات قیمت سهام و همچنین میزان سودی که از سرمایه نقدی شرکت به سرمایهگذاران پرداخت میشود، تعیین کرد و روند بازار سرمایه را در بازههای زمانی مختلف از جنبه صعودی یا نزولی بودن مورد بررسی قرار داد.

برای درک بهتر مفهوم شاخص کل در نظر بگیرید عدد شاخص کل بورس تهران در ابتدای سال ۱۴۰۰ معادل ۱،۳۰۹،۵۶۱.۶ و در انتهای سال ۱۴۰۰ برابر با ۱،۳۶۷،۲۵۰.۳ بوده است. این نشان می دهد طی سال ۱۴۰۰ شاخص ۵۷،۶۸۸.۷ واحد یعنی معادل ۴.۴ درصد رشد داشته است.

در نظر داشته باشید در محاسبه این شاخص تمام شرکتهای فعال بازار در نظر گرفته میشوند. در محاسبه این شاخص تعداد سهام شرکت ها تاثیر میگذارد. هرچه شرکتها بزرگتر باشند تاثیر آنها بر شاخص بیشتر است، شرکتهای کوچکتر در محاسبه این شاخص عملا تاثیر چندانی ندارند. همین مسئله باعث شده تا نقدهایی بر شاخص کل وارد شود.

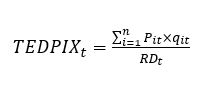

- فرمول و نحوه ی محاسبه

شاخص درآمد کل TEDPIX، براساس سود حاصل از افزایش قیمت سهام و سود نقدی پرداختی به سرمایهگذاران براساس نرخ مصوب در مجامع عمومی شرکتها محاسبه خواهد شد. درنتیجه، در فرمول نحوه محاسبه شاخص درآمد کل، سهام شرکت ها و تعداد آن و میزان سود نقدی پرداختی از سوی این شرکت ها در نظر گرفته میشود.

در فرمول نحوه محاسبه شاخص درآمد کل TEDPIX، بخش دیگری نیز مربوط به بازده نقدی یا DPS است که سود نقدی سالانه پرداختی به سرمایهگذاران در شرکتهای پذیرفته شده در بورس را در محاسبه شاخص درآمد کل وارد می کند. در شرایطی که پس از مجامع سالانه شرکتی، سودی برای تقسیم وجود نداشته باشد، بازده نقدی آن شرکت، صفر در نظر گرفته می شود. فرمول نحوه محاسبه شاخص قیمت و بازده نقدی به صورت زیر نمایش داده میشود:

✔ در انتها می توان گفت شاخص کل جدای از اینکه شناخت جامعتری از روند کلی بازار میدهد، بیشتر مناسب سهامدارانی است که از سهام بزرگ صنعتی و شاخص ساز استفاده میکنند تا درک بهتری از میزان بازدهی و روند این نوع از سهام داشته باشند.

شاخص کل هموزن

در شاخص کل هموزن، تمامی سهام به یک میزان و با یک وزن در عدد شاخص اثرگذار هستند. عدد شاخص قیمت هموزن در بورس میتواند معیاری برای سنجش میزان رشد و یا افت بازار باشد. وقتی شاخص هموزن مثبت باشد به این معنی است که اکثر سهام متوسط و کوچک بازار در آن روز مثبت هستند؛ بنابراین عدد شاخص هموزن میتواند معیار مهمی برای تحلیل بازدهی کلی اکثر سهام بازار باشد که همواره از طرف تحلیلگران بورسی مورد ارزیابی قرار میگیرد.

شاخص قیمت هموزن بازدهی قیمت کل سهام بازار را بدون درنظرگرفتن بزرگی سهام، نشان میدهد که برای سهامداری مناسب است که در سبد پرتفوی خود از سهام کوچک و متوسط هم دارند.

شاخص قیمت TEPIX

نحوهی محاسبه این شاخص مشابه شاخص کل میباشد. تفاوت در این است که در محاسبه این شاخص سود نقدی در نظر گرفته نمیشود. فرمول محاسبه آن به این صورت است که حاصل عبارت (ضرب تعداد سهام منتشر شده همان روز در ارزش جاری بازار بورس) بر (تعداد سهام منتشر شده در سال پایه (۱۳۶۹) ضرب در ارزش کل سهام پایه) تقسیم خواهد شد و عدد حاصله در ۱۰۰ ضرب میشود.

شاخص قیمت هموزن

شاخص قیمت هموزن هم برای رد انتقادات وارده بر شاخص کل ایجاد شده، در شاخص قیمت هموزن مانند شاخص قیمت، تنها قیمت سهام شرکتهای پذیرفته شده در بورس وجود دارد و سود نقدی و همچنین تعداد سهام شرکتها در محاسبه آن لحاظ نمیشود. در این شاخص، شرکتهای پذیرفته شده در بورس با وزنی برابر در محاسبه شاخص قیمت سهیم هستند. بنابراین نوسانات مثبت و منفی شرکتهای کوچک، به اندازه نوسانات مثبت و منفی شرکتهای بزرگ در این شاخص تاثیرگذار است.

شاخص سهام آزاد شناور TEFIX

محاسبه آن همانند شاخص کل میباشد. همانطور که از نام این شاخص پیداست در محاسبه آن بجای کل سهام شرکتها، تنها سهام شناور شرکتها در نظر گرفته میشود. منظور از «سهام شناور» آن بخشی از سهام شرکتها است که در اختیار سهامداران خرد است. این سهامداران اصطلاح سهامدار درصدی نیستند و تصمیم ندارند با نگهداری آن در مدیریت شرکت سهیم باشند. میتوانید با مراجعه به صفحه هر نماد در سایت شرکت مدیریت فناوری بورس تهران، میزان سهام شناور آن نماد را مشاهده کنید.

شاخص ۵۰ شرکت برتر

محاسبه این شاخص همانند شاخص کل میباشد با این تفاوت که به جای محاسبه ارزش جاری تمام شرکتهای فعال در بازار، ارزش جاری ۵۰ شرکت برتر در زمان مورد نظر و در سال پایه محاسبه میشود و همچنین تعداد سهام منتشر شده توسط شرکتها در محاسبه این شاخص مهم است.

شاخص بازار اول و شاخص بازار دوم

برای توضیح شاخص بازار اول بورس این طور میتوانیم عنوان کنیم که در بورس اوراق بهادار تهران کلیه شرکتهای بورسی بر اساس تعداد سهامداران، میزان سرمایه ثبتی شرکت، وضعیت سود آوری، عدم وجود زیان انباشته و بسیاری موارد دیگر دسته بندی میشوند. این دسته بندیها در بازار بورس نشان دهندهی بازار شرکتهای کوچک و بزرگ است، در میان شرکتها هر کدام که شرایط بهتری از نظر سرمایه و تعداد سهام نسبت به دیگر شرکتهای بازار سرمایه داشته باشند، در بازار اول هستند و مابقی شرکتها در بازار دوم لیست شده اند. با مراجعه به سایت شرکت مدیریت فناوری بورس تهران(tsetmc)، میتوانید دادههای مربوط به هریک از این دو بازار را مشاهده کنید.

شاخص صنعت و شاخص مالی

شیوه محاسبه این شاخص همانند شاخص کل میباشد با این تفاوت که نوع فعالیت شرکتها در نظر گرفته میشود. در شاخص صنعت ارزش جاری شرکت های تولیدی و در شاخص مالی ارزش جاری شرکتهای فعال در حوزه خدمات مالی و سرمایهگذاری مورد محاسبه قرار میگیرد.

شاخصهای فرابورس

شرایط پذیرش در فرابورس نسبت به بورس برای شرکت ها ساده تر است در نتیجه فرابورس هم شاخص های مختص به خود را دارد که مهمترین آنها شاخص کل فرابورس و شاخص بازار اول و دوم فرابورس میباشد.

سرمایهگذاری در بورس

برای سرمایهگذاری در بورس همانند هر فعالیت دیگری نیاز به کسب دانش و صرف زمان میباشد. سرمایهگذاری در بورس به دو روش مستقیم و غیرمستقیم قابل انجام است.

⩥ سرمایهگذاری مستقیم

برای سرمایهگذاری مستقیم در بورس، شخص بدون واسطه و به صورت مستقیم به خرید و فروش سهام و سایر اوراق بهادار میپردازد. در این روش، سرمایهگذار تا حدودی با بازار سهام آشنایی دارد و با درنظر گرفتـن ریسک و نوسانات حاکم بر بازار سهام شروع به سرمایهگذاری در بورس میکند.

در روش سرمایهگذاری مستقیم در بورس باید زمان کافی داشتـه باشید تا بتوانید بازار را رصد و موقعیت سهام خود را بررسی کنید و همچنین اطلاعت خود را بروزرسانی کنید. برای سرمایهگذاری در بورس به روش مستقیم میتوانید بصورت آنلاین از طریق کد بورسی و یا با مراجعه حضوری به کارگزاری ها سهام مختلف را معامله و در بورس سرمایهگذاری کنید.

⩥ سرمایهگذاری غیرمستقیم

روش غیرمستقیم بهترین راه سرمایهگذاری در بورس برای افرادی است که زمان و یا اطلاعات کافی برای انجام معاملات بورسی ندارند. در روش غیر مستقیم سرمایهگذاری در بورس، یک تیم حرفهای مدیریت سهام افراد را به عهده میگیرند که نسبت به وضعیت بازار آگاهی دارند و لحظهای از رفتار بازار غافل نمیشوند. سرمایهگذاری در بورس به روش غیرمستقیم با ریسک کمتری نسبت به روش مستقیم همراه است و برای همه افراد بهویژه افرادی که بهتازگی وارد بورس شدهاند بسیار مناسب است. سرمایهگذاری غیر مستقیم از طریق شرکت های دارای مجوز سبدگردانی انجام میشود.

بیشتر بخوانید: سرمایهگذاری مستقیم و غیرمستقیم چیست؟

سرمایه گذاری غیرمستقیم برای چه کسانی مناسب است؟

- مناسب برای سرمایه گذاران غیر حرفهای است.

- مناسب برای سرمایه گذاران حرفهایاست که قصد مدیریت ریسک پرتفوی خود را دارند.

- مناسب کسانی است که فرصت رصد بازار و معاملات را ندارند.

- مناسب افراد مختلف با سطح ریسکپذیری مختلف است.

سرمایه گذاری غیرمستقیم ازطریق ابزارهای مالی در بازار بورس مانند «صندوق سرمایه گذاری مشترک» و «صندوقهای قابل معامله» (ETF) و «سبدهای اختصاصی» صورت میگیرد.

سبدگردان

در آذر ماه سال ۱۳۸۴ برای مدیریت وجوه در دسترس مردم این نهاد مالی، معرفی شد. این شرکتها مجوز خود را از سازمان بورس و اوراق بهادار دریافت میکنند و در چارچوب قوانین بازار سرمایه، فعالیت میکنند.

در چارچوب قراردادی که بین سرمایهگذار و سبدگردان تهیه میشود، سبدگردانی آغاز میشود. این قرارداد شامل شرایط سبدگردانی، کارمزد، مبلغ سرمایهگذاری، مدت و … میباشد. بعد از بستن قرارداد، سرمایهگذار کد اختصاصی به نام کد سبدگردانی دریافت میکند. در سبدگردانی افراد میتوانند با اختلاف یک هفته سهام موجود در سبد خود را مشاهده کنند.

⩥ کارمزد سبدگردانی

ممکن است قرارداد سبدگردانی شامل کارمزد ثابت، کارمزد عملکردی یا ترکیبی از این دو نوع کارمزد بسته به توافق بین سرمایه گذار و سبدگردان باشد. مثلا سوددهی تا سقف ۲۰ درصد سالانه، n درصد کارمزد ثابت یا مدیریتی دارد. این کارمزد هیچ تغییری نمی کند و در ازای انجام معاملاتی که سبدگردان برای سرمایهگذار انجام می دهد و تا ۲۰ درصد سوددهی دارد، پرداخت خواهد شد. از طرف دیگر، در قرارداد مشخص خواهد شد که اگر سوددهی به بیشتر از ۲۰ درصد برسد، یک بخش مشخص از سود مازاد به سبدگردان پرداخت میشود. برای مثال اگر سوددهی به ۴۰ درصد برسد، بخش مشخصی از این ۲۰ درصد سود مازاد متعلق به سبدگردان است. این نوع کارمزد سبدگردانی، اصطلاحا کارمزد عملکردی نامیده میشود.

برای نظارت بر این سبدها، هر سبد یک امین دارد که معمولا یک موسسه حسابرسی این وظیفه را میپذیرد. امین سبد با دسترسی به نرم افزار سبدگردانی وظیفه نظارت بر رعایت قوانین و مقررات توسط سبدگردان را به عهده دارد.

بیشتر بخوانید: تفاوت سبدگردانی و صندوق سرمایه گذاری چیست؟

کدال

سایت کدال به نشانی codal.ir یک بستر مناسب برای ایجاد شفافیت و افشای سریع اطلاعات میباشد. این سامانه خدمات رایگان و قابل اعتمادی به کاربران ارائه میدهد. میتوانید برای کسب اطلاعات مورد نیاز از سایت از قسمت جستوجوی سریع در صفحه اصلی سایت استفاده کنید. در این بخش میتوانید نماد شرکت را وارد کنید، اطلاعات مورد نیاز خود را بدست آورید. همچنین، میتوانید از قسمت اخبار و رویدادها به آخرین اخبار و رویدادهای مربوط به شرکتها دسترسی داشته باشید.

اوراق بدهی

هدف از انتشار این اوراق تامین مالی بنگاههای اقتصادی میباشد. میتوان این اوراق را نوعی وام در نظر گرفت که وام دهنده و وام گیرنده آن به ترتیب خریدار و ناشر اوراق میباشد. شرکتها برای تامین مالی خود این اوراق را به مردم میفروشند و از آنها وام دریافت میکنند. برخی از این اوراق دولتی هستند، هر دولتی برای برطرف کردن کسری بودجه و یا اجرای پروژههای خود اوراق بدهی دولتی منتشر میکند. همچنین شرکتهای بزرگ نیز اوراق بدهی منتشر میکنند.

این شرکتها بجای برطرف کردن نیاز مالی خود از طریق بازار پول و بانکها، منابع مورد نیاز خود را از بازار سرمایه جمعآوری میکنند. برخی اوقات ممکن است کوپن سود هم به این اوراق تعلق بگیرد که در این صورت مبالغ مشخصی به صورت ادواری به دارندگان این اوراق پرداخت خواهد شد.

پرتفوی

به گروهی از داراییهای مالی مثل سهام، اوراق بدهی، اوراق مشارکت، معادلهای پول نقد نظیر سپرده های بانکی و همچنین سرمایه گذاری در صندوقهای سرمایهگذاری، پرتفوی یا سبد داراییها (Portfolio) گفته میشود. پـرتفوی به صورت مستقیم توسط سرمایهگذاران نگهداری شده و یا به وسیله حرفهایهای عرصه مالی و سرمایهگذاری مدیریت میشود.

مجمع

سهامداران یک شرکت مالکان اصلی شرکت می باشند و نسبت به میزان سهمی که در شرکت دارند حق رای و تصمیم گیری در امور مربوط به شرکت را دارند. مجمع عمومی در واقع نشستی بین سهام داران یا حقوق صاحبان سهام و مدیران شرکت برای تصمیم گیری درباره موضوعات مربوط به شرکت است.

انواع مجامع:

۱–مجمع عمومی موسس

این مجمع با حضور موسسین و سهامدارانی که در ابتدای ایجاد شرکت سهامی عام حضور داشتهاند، برگزار میشود. مجمع عمومی موسس برای شرکتهای سهامی عام الزامی و برای شرکتهای سهامی خاص غیر الزامی است و به منظور تاسیس شرکت بر اساس موازین قانونی و اطمینان شرکاء از این موضوع تشکیل می شود. در این مجمع به موارد زیر رسیدگی میشود:

- رسیدگی به گزارش موسسین و تصویب آن و همچنین احراز پذیره نویسی کلیه سهام شرکت و تادیه مبالغ لازم؛

- تصویب طرح اساسنامه شرکت و در صورت لزوم اصلاح آن؛

- تصویب اولین مدیران و بازرس یا بازرسان شرکت؛

- تعیین روزنامه کثیرالانتشاری که هر گونه دعوت و اطلاعیه بعدی برای سهامداران تا تشکیل اولین مجمع عمومی عادی در آن منتشر خواهد شد؛

۲– مجمع عمومی عادی

از جمله مواردی که در این مجمع مطرح میشود، میتوان به موارد زیر اشاره کرد:

- انتخاب مدیران شرکت به جز اولین مدیران؛

- انتخاب بازرس یا بازرسان شرکت به جز اولین بازرسان؛

- تقسیم سود و اندوخته اختیاری؛

- تصویب یا رد معاملهی مدیران یا مدیر عامل با شرکت؛

- تعیین حق جلسه برای اعضای غیرموظف هیات مدیره؛

- تعیین پاداش برای اعضای هیات مدیره؛

- تعیین حق الزحمه برای بازرس شرکت؛

- تعیین روزنامه کثیرالانتشار؛

- انتخاب بازرس یا بازرسان علی البدل؛

- تصویب صورتهای مالی.

۳– مجمع عمومی فوق العاده

تشکیل جلسه این مجمع برخلاف مجمع عمومی عادی تابع نظم و انضباط خاصی نمیباشد. وظایف این مجمع شامل موارد زیر میباشد:

- تغییر اساسنامه شرکت؛

- تغییر سرمایه شرکت؛

- انحلال قبل از موعد شرکت.

سود نقدی چیست؟

DPS مخفف عبارت Dividend per Share میباشد و به معنای سود تقسیمی یا سود نقدی هر سهم میباشد. شرکتها وظیفه دارند هر سال برای بررسی صورتهای مالی و تعیین اهداف خود مجمع عمومی عادی سالیانه تشکیل دهند. این مجمع حداکثر ۴ ماه پس از پایان سال مالی تشکیل میشود. یکی از موارد مهمی که در این مجمع مطرح میشود، بررسی سود و زیان شرکت میباشد. شرکتها موظف هستند در صورت کسب سود در طول سال مالی خود حداقل ۱۰ درصد این مبلغ را در قالب سود نقدی بین سهامداران تقسیم کنند. به سود شناسایی شده در طول دوره اصطلاحا EPS و به سود تقسیمی بین سهامداران اصطلاحا DPS گفته میشود و آن بخش از سود که بین سهامداران تقسیم نمیشود و جهت اجرای طرحهای توسعهای آینده در شرکت باقی میمانند سود انباشته میگویند.

سود نقدی به چه سهامدارانی تعلق میگیرد؟

دارندگان سهام شرکت در زمان برگزاری مجمع عمومی عادی سالیانه، سود نقدی و یا DPS را دریافت خواهند کرد. این امر به معنی این است که تفاوتی ندارد سهامدار، چند روز پیش از تشکیل مجمع سهام شرکت را خریداری کرده و یا چند روز پس از تخصیص سود، سهام خود را به فروش میرساند.

سود نقدی به سه شکل پرداخت خواهد شد:

- روش اول که بهترین روش میباشد، دریافت از طریق سامانه سجام میباشد. در این روش بدون مراجعه حضوری، سود به همان حسابی که در زمان ثبت نام سامانه سجام معرفی کردید واریز میشود.

- روش دوم واریز به حساب بانکی میباشد. برخی از شرکتها جهت واریز مبلغ سود نقدی از شما شماره حساب میخواهند. در این حالت باید شماره حساب یا شماره شبا خود را از طریق راههایی که در اطلاعیه مربوط به زمانبندی پرداخت سود نقدی اعلام شده است به شرکت اطلاع دهید. بنابراین در این روش، سود نقدی به حساب معرفی شده توسط سرمایهگذاران واریز میشود. گاهی نیز لازم است تا حساب جدیدی را در بانکی خاص افتتاح کنید.

- در روش سوم به بانک مراجعه میکنید. در این حالت، شرکت مورد نظر با یک بانک قراردادی امضا میکند که سود سهامداران توسط آن بانک پرداخت شود، در چنین شرایطی سهامدار، با مراجعه حضوری به بانک میتواند سود تقسیمی هر سهم تعلق گرفتـه به خود را دریافت کند. بنابراین سهامدار با کارت ملی، کپی کارت ملی و کد معاملاتی خود باید در شعب بانک موردنظر حضور یابد.

چگونه میتوان از مقدار سود سهام و روش پرداخت آن اطلاعاتی کسب کرد؟

با مراجعه به سایت کدال، تماس با امور سهام شرکت مورد نظر و یا مراجعه به درگاه یکپارچه ذینفعان بازار سرمایه میتوانید اطلاعات مربوط به سود نقدی سالیانه سهام شرکت مورد نظر را بدست آورید.

ارزش خالص دارایی

NAV خلاصه شدهی عبارت (Net Asset Value) میباشد و نشاندهنده کل ارزش خالص داراییهای یک صندوق و یا یک شرکت است. این شاخص معیاری برای مقایسه عملکرد شرکتها و صندوقهای سرمایهگذاری میباشد. به عبارت دیگر ارزش خالص داراییها شاخصی در بورس اوراق بهادار است که برای ارزشیابی و برآورد ارزش ذاتی داراییهای شرکتها و صندوقهای سرمایهگذاری، استفاده میشود.

نحوه محاسبه ارزش خالص داراییها

گفتیم ارزش خالص دارایی یا همان NAV، ارزش خالص یک صندوق یا شرکت را نشان میدهد و براساس کل داراییهای مجموعه و کل بدهیهای آن محاسبه میشود. بدین ترتیب که ارزش کل داراییها منهای کل بدهیهای آن مجموعه، برابر با ارزش خالص داراییها یا NAV آن مجموعه است. فرمول ارزش خالص داراییهای یک شرکت یا یک صندوق سرمایهگذاری به صورت زیر است:

NAV = ارزش بدهیها – ارزش داراییها

NAV صندوقهای سرمایهگذاری

بهترین روش سرمایهگذاری برای افرادی که خودشان وقت یا اطلاعات کافی برای بررسی گزینههای سرمایهگذاری را ندارند، صندوقهای سرمایهگذاری میباشند.

بسیار مهم است که ارزش خالص دارایی(NAV)در صندوقهای سرمایهگذاری را بدانید چراکه میتواند یکی از معیارهای ارزیابی عملکرد صندوقها در نظر گرفته شود. سرمایهگذاران با خرید واحدهای سرمایهگذاری در داراییهای صندوق سهیم می شوند، درنتیجه ضروری است با ارزش داراییها در صندوقها آشنا باشید.

بخصوص اگر ارزش این داراییها با توجه به شرایط بازار (صعودی یا نزولی بودن بازار) همواره در حال تغییر باشد؛ بایستی خاطر نشان کرد که بخشی از داراییهای صندوقهای سرمایهگذاری به سهام شرکت ها تعلق گرفته که با نوسان روزانه سهام، افزایش یا کاهش مییابند. علاوه بر این، سود سهام تقسیم شده توسط شرکت ها در مجمع های سالیانه نیز به منابع صندوق اضافه شده و ارزش دارایی های آن و بالطبع آن، ارزش واحدهای خریداری شده را افزایش می دهد.

ارزش خالص هر واحد صندوق در پایان هر روز کاری و بر اساس قیمت پایانی دارایی های آن محاسبه شده و از طریق سایت اختصاصی صندوق گزارش می شود. قبلا نیز به این نکته اشاره کردیم که اگر بدهی های صندوق که شامل بدهی به کارگزاری ها بابت خرید سهام و بدهی به ارکان صندوق می شود را از دارایی های صندوق کسر کنیم، ارزش خالص دارایی های صندوق به دست می آید. حال اگر حاصل بدست آمده را بر تعداد کل واحدهای صندوق (واحدهای سرمایه گذاری نزد سرمایه گذاران) تقسیم کنیم، ارزش خالص هر واحد یا NAV هر واحد صندوق به دست می آید.

NAV صندوق، ارزش سهام هر سهم صندوق میباشد که باعث میشود تا معاملات در صندوق سهام آسان تر گردد و هم چنین ملاکی بسیار مهم برای تصمیم گیری مناسب در انتخاب صندوق های سرمایه گذاری محسوب شود.

NAV صدور چیست؟

مبلغی است که سرمایه گذاران برای خرید واحدهای جدید صندوق باید پرداخت کنند، این رقم، مقداری بیشتر از ارزش خالص دارایی هر واحد (NAV ) هر واحد است. دلیل این تفاوت به این دلیل است که مدیر صندوق در خرید اوراق بهادار جدید باید هزینهای را بابت کارمزد پرداخت کند.

NAV ابطال چیست؟

اگر سرمایهگذاری قصد فروش واحدهای سرمایهگذاری خود را داشته باشد، قیمت واحدها به صورت NAV ابطال محاسبه خواهد شد. قیمت هر واحد در زمان ابطال با کسر هزینه های مربوط به معاملات از بهای فروش دارایی های صندوق، محاسبه خواهد شد و مبنای خالص پرداخت به شخص قرار خواهد گرفت؛ پس به این معناست که هزینه کارمزد معاملات فروش، در نظر گرفته می شود و از ارزش خالص هر واحد کسر می گردد. در نتیجه NAV ابطال معمولاً کمتر یا مساوی NAV هر واحد است.

نتیجه آن است که قیمت صدور و ابطال واحدها نیز بر اساس NAV تعیین شده و مطابق با تغییرات آن نوسان می کند می شود.

چند نکته در خصوص ارزش خالص دارایی صندوق های سرمایه گذاری که باید بدانید:

- ارزش خالص دارایی های هر روز یک صندوق سرمایه گذاری در انتهای روز معاملاتی بعد از آن محاسبه خواهد شد.

- NAV صدور و ابطال یک واحد سرمایه گذاری از یک صندوق معین در یک روز مشخص باهم برابر نمیباشند.

بیشتر بخوانید: مفهوم صدور و ابطال در صندوقهای سرمایهگذاری

عرضه اولیه چیست؟

عرضه اولیه، عرضه عمومی بخشی از سهام یک شرکت برای اولین بار در بازار بورس سهام است. همه مردم میتوانند در عرضه اولیه شرکت کنند و سهام آن شرکت را از طریق بازار بورس خریدوفروش کنند، چون آن شرکت از سهامی خاص به یک شرکت سهامی عام تبدیل شده است.

چطور از زمان عرضه اولیه باخبر شویم؟

دو روز قبل از عرضه اولیه، شرکت بورس اوراق بهادار تهران به سهامداران زمان عرضه اولیه سهام شرکت های مختلف را اعلام خواهد کرد تا زمان کافی برای تهیه ی مبلغ خرید عرضه اولیه برای سهامداران وجود داشته باشد.

همچنین بسیاری از کارگزاری ها به مشتریان خود، از طریق پیامک و یا ایمیل، زمان عرضه اولیه سهام را اطلاع رسانی می کنند.

فرابورس نیز در سایت خود در قسمت اطلاعیه، زمان عرضه اولیه سهام مختلف را اطلاع رسانی می کند.

روش های خرید عرضه اولیه

- عرضه اولیه به روش حراج

- عرضه اولیه به روش قیمت ثابت

- عرضه اولیه به روش بوک بیلدینگ (ثبت سفارش)

- عرضه اولیه به روش ترکیبی

استقبال از عرضه اولیه

تعداد زیادی از سهامداران در هر عرضه اولیه شرکت میکنند و دلیل آن این است که در مدت کوتاه سرمایهگذاران سود خوبی کسب خواهند کرد.

سودی که از عرضه اولیه کسب خواهید کرد

دید مثبتی نسبت به عرضه اولیه در بین سرمایهگذاران وجود دارد چراکه بیش از ۹۰ درصد عرضه های اولیه حداقل بین ۲۰ تا ۳۰ درصد سود را برای خریداران به همراه دارند. گاها این سود به ۱۰۰ درصد هم رسیده است.

افزایش تقاضا به همراه محدودیتهای خریدی که در هنگام عرضه اولیه وجود دارند، سبب میشود که تقاضاها جهت سهم عرضه شده در مقایسه با تعداد سهامی که در بازار عرضه خواهد شد، بالاتر باشد. از این رو اگر شما سهام ارائه شده در هنگام عرضههای اولیه یک شرکت را تهیه کنید، به دلایل گفته شده در این مطلب، به احتمال بسیار بالا چندین روز شاهد صف خرید در سهم خودتان خواهید بود.

خرید عرضه اولیه با خرید و فروش سهام چه تفاوتی دارد؟

در خرید و فروش سهام عادی، هر سهامدار در ساعات معاملاتی میتواند اوراق سهام را طبق دامنه نوسان و حداکثر حجم مجاز روزانه سفارشگذاری کند. سهام عرضه اولیه شده در روزهای بعد از عرضه اولیه همانند سهام معامله خواهد شد.

بهترین زمان فروش عرضه اولیه

سهام شرکتهایی که برای اولینبار در بورس عرضه میشوند معمولاً در روزهای ابتدایی تقاضای خرید زیادی دارد و بعد از روز عرضه اولیه تا چند روز یا حتی چند هفته با صف خرید همراه می باشند.

اما برای فهمیدن اینکه چه زمانی برای فروش عرضه اولیه مناسب است، توجه به نکاتی از جمله جو و روند کلیت بازار، قیمت گذاری اولیه سهم و تابلوی معاملاتی سهم ضروری می باشد.